Årets första månad var en synnerligen turbulent historia där aktiemarknaderna drevs ner av flera pågående oroshärdar.

Till att börja med har situationen i Ukraina förvärrats påtagligt under månaden, i och med att Ryssland placerat omkring 130 000 soldater vid gränsen. Såväl säkerhetsexperten som den amerikanska ambassadören i Moskva har varnat för att en rysk invasion av Ukraina är sannolik. Vladimir Putin förnekar dock att det finns några sådana planer. Läget är alltjämt spänt och man kan bara hoppas på att de diplomatiska samtal som just nu pågår inom kort skall deskalera situationen.

Om marknaden fruktar Putin är det ingenting jämfört med rädslan den under månaden känt för Jerome Powell. Trots att den amerikanska centralbanken (Fed) lämnade räntan oförändrad vid sitt januarimöte fick Powells hökaktiga tonläge på den efterföljande presskonferensen börserna på fall. Budskapet var att inflationshotet inte har mildrats utan – om något – har förvärrats sedan december. Powell försäkrade att man står redo att höja räntan både mer och snabbare om inflationen tvingar dem till det. Ingenting är uteslutet, inte heller höjningar med 50 baspunkter.

Den amerikanska inflationen avlästes i januari till 7 procent (årsbasis) vilket är den högsta sedan 1982.

Fed ser fortfarande räntehöjningar som det primära verktyget för åtstramning. Bantandet av balansräkningen kommer att ta vid efter den första räntehöjningen, och kommer huvudsakligen att ske genom att inte återinvestera förfallande obligationer snarare än direkt försäljning.

Antalet förväntade räntehöjningar i år som prisas in av marknaden skruvades efter Fed-beskedet upp till fem, från tidigare fyra.

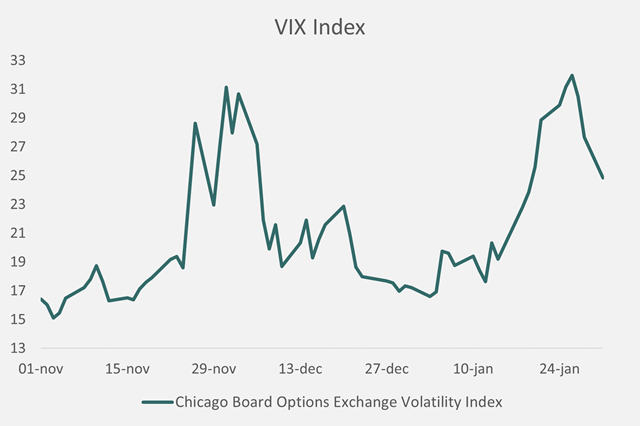

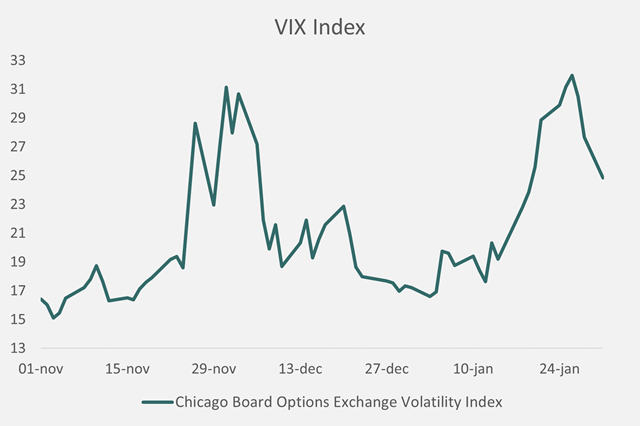

Det amerikanska storbolagsindexet S&P 500 föll i januari med 5,3 procent, vilket gör månaden till den sämsta sedan Coronakraschen i mars 2020. Ännu sämre gick det för räntekänsliga och tekniktunga Nasdaq Composite som backade hela 9 procent. Oron fick börsens volatilitetsindex (VIX) att klättra, som i slutet av månaden tillfälligt passerade 30-strecket.

Geopolitiska risker och penningpolitiska åtstramningar har gjort att många analytiker talar om fördel cykliska värdebolag kontra tillväxtbolag för börsåret 2022. Med de enorma nedställ som under månaden setts i delar av techsektorn är det emellertid inte helt osannolikt att vissa bolag redan har upplevt viss bottenkänning.

Hemma i Sverige föll Stockholmsbörsen till de lägsta nivåerna på åtta månader. Även här har inflationen varit ett orostema då den befinner sig på en historisk hög nivå. I december steg svenska konsumentpriser med 4,1 procent jämfört med samma månad föregående år.

Bakom den höga siffran spökar dock de höga energipriserna. Rensar man för dessa sjönk i stället inflationstakten i december till 1,7 procent, från 1,9 procent i november. Till skillnad från USA har prisutvecklingen på andra varor och tjänster alltså inte stuckit i väg – ett avgörande faktum som Riksbanken lär ta hänsyn vid kommande räntebeslut.

Från ett investeraperspektiv har exponering mot energi och råvaror varit ett bra inflationsskydd den senaste tiden. Brentolja nådde i januari 90 dollar per fat för första gången sedan oktober 2014, huvudsakligen drivet av ett sinande oljelager i USA samt de ökade spänningarna mellan Ryssland och Ukraina.